Téme starobného dôchodku je potrebné venovať patričnú pozornosť. Aký budeme mať starobný dôchodok, teda koľko peňazí budeme mať v dôchodkovom veku, závisí len a len od nás. Niekto sa spolieha na dôchodok zo Sociálnej poisťovne, niekto sa rozhodol zvýšiť si starobný dôchodok cez starobné dôchodkové sporenie teda II.pilier. A niekto si okrem toho ešte navyše prispieva v doplnkovom dôchodkovom sporení teda do III.piliera pretože aj jeho zamestnávateľ prispieva nejakou čiastkou, čo je rozumné.

Dôchodok vyžaduje pozornosť a čas

Niektorí využívajú ďalšie možnosti sporenia. Rovnica je veľmi jednoduchá. Čím viac sa budeme zaujímať o svoj starobný dôchodok, tým lepší/vyšší bude. A samozrejme, že dôležitú úlohu hrá aj čas. Čím dlhšie si budeme sporiť na dôchodok, tým môže byť dôchodok vyšší. Väčšina z nás má vo svojom okolí dôchodcov. A vidí, s čím všetkým sa musia naši dôchodcovia vysporiadať. A koľko peňazí to stojí – lieky, zdravotné pomôcky, rehabilitácie, potraviny, energie atď.

Čísla hovoria…

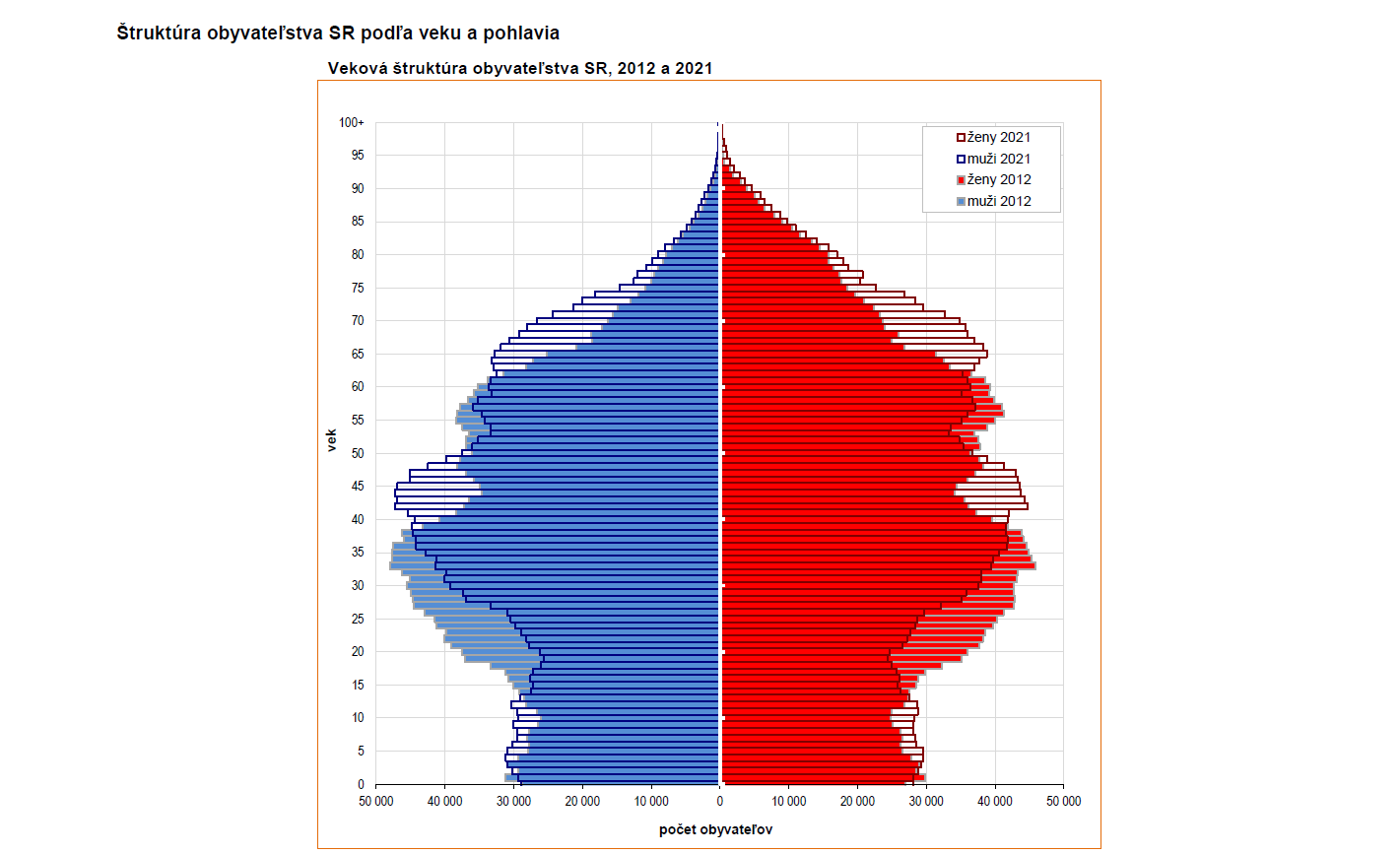

Pozrime sa na konkrétne čísla. K 31.3.2022 bola priemerná výška mzdy na Slovensku 1 212 EUR a priemerná výška starobného dôchodku 513 EUR, čo je zhruba 42 % z priemernej mzdy. Okolo tejto hranice sa pomer mzdy a dôchodku drží zhruba 3 roky, pričom trend je klesajúci. Demografický vývoj nezastaviteľne smeruje k starnutiu Slovákov. Aktuálne máme na Slovensku niečo cez 2,5 mil. pracujúcich a niečo vyše 1 mil. starobných dôchodcov.

Na starobné dôchodkové sporenie (II. pilier) si sporí takmer 1,7 mil. Slovákov. V roku 2021 pribudlo 54 tis. klientov, ktorých si rozdelilo celkovo 5 dôchodkových správcovských spoločností. Najviac pribudlo v spoločnosti NN, d.s.s., a.s., celkovo má najviac klientov Allianz – Slovenská dôchodková správcovská spoločnosť, a.s.. Najviac sporiteľov je vo veku 36-45 rokov, potom vo veku 26-35 rokov. Najmenej sporiteľov je v najmladšej kategórii do 25 rokov. Mladým ľuďom je potrebné už počas štúdia hovoriť o tom, aby si začali sporiť aj v II. pilieri a tiež, aby si začali ihneď v produktívnom veku odkladať časť zárobku na dôchodok tak, ako je tomu v iných vyspelých európskych krajinách.

Dosiahnuté výsledky

V II. pilieri bolo k 30.6.2022 objem majetku vo výške 11,3 mld. EUR, oproti koncu roku 2021 prišlo k miernemu poklesu objemu majetku, čo však spôsobila situácia na trhoch, kedy všetky starobné dôchodkové fondy dosiahli záporné zhodnotenie. Najväčšou starobnou dôchodkovou spoločnosťou zostáva Allianz – SDSS, a.s., ktorá spravuje zhruba 29 % z uvedeného objemu celého majetku. Čo je však naďalej veľmi alarmujúce, je pretrvávajúci výrazný podiel objemu majetku v dlhopisových garantovaných starobných dôchodkových fondoch. V praxi to znamená, že takmer 2/3 sporiteľov si síce sporí na dôchodok, ale vzhľadom na očakávanú dlhšiu dobu sporenia si sporia vo fondoch, ktoré prinášajú veľmi nízke, aktuálne už záporné zhodnotenie.

Najlepšie výsledky z pohľadu 10-ročného sporenia dosahujú indexové fondy, ktorých priemerné zhodnotenie za 10 rokov pri pravidelnom sporení dosahujú zhodnotenie od 6 % do 8 %. Dlhopisové fondy za rovnaké obdobie dosahujú mierne záporné zhodnotenie do -1%. Čo sa síce nemusí zdať veľa, ale ak si pripočítame infláciu, tak je výnos ešte nižší. Klienti, ktorí sa obávajú vyššej mieri rizika, ktorá je spojená s akciovými a indexovými fondmi si môžu sporiť aj v dvoch fondoch, z toho jeden musí byť garantovaný dlhopisový fond.

Ako sa darí III. pilieru

Výrazne menej sporiteľov je v III. pilieri tzv. doplnkovom dôchodkovom sporení. K 31.12.2021 je ich niečo cez 900 tisíc. Produkt, ktorý má dlhšiu históriu ako II. pilier si získal najmä klientov, ktorým na dôchodkové sporenie prispieva aj zamestnávateľ. Navyše III. pilier prináša aj daňovú výhodu, kedy si klienti môžu svoje vlastné príspevky do výšky 180 EUR odpočítať od základu dane. Čo predstavuje 15 EUR mesačne. Bohužiaľ, aj priemerná výška príspevkov v III. pilieri nie je veľmi vzdialená od tejto sumy a pohybuje sa okolo 20 EUR mesačne.

Pri takýchto príspevkoch (aj keď pripočítame ešte príspevok zamestnávateľa, ktorý býva spravidla v rovnakej výške) nie je možné, ani pri dlhodobom sporení očakávať vysoký doplnkový starobný dôchodok. Pri 40 EUR príspevku mesačne počas 35 rokov a pri priemernom ročnom zhodnotení 3 % si nasporíme približne 29 tis. EUR (nepočítame s infláciou). Uvedená suma by nám priniesla dodatočný starobný dôchodok vo výške približne 176 EUR na 15 rokov.

Najviac sporiteľov si prispieva cez zmiešané fondy

V III. pilieri spravovali doplnkové dôchodkové spoločnosti k 30.6.2022 2,7 mld. EUR. Najviac sporiteľov si prispieva cez zmiešané doplnkové dôchodkové fondy, zhruba 68 % sporiteľov. Aj v zhodnotení fondov v III. pilieri sa prejavila nepriaznivá situácia na finančných trhoch. Pri porovnaní v zhodnotení za obdobie 10 rokov majú najlepšie výsledky pri pravidelnom investovaní akciové príspevkové fondy, ktorých výkonnosť sa pohybuje zhruba od 2% do 3% p.a. Lepšie výsledky dosahujú indexové fondy, tie však v III. pilieri nemajú takú dlhú históriu.

Na záver 2 odporúčania

Ak ste rozhodnutí mať dôstojný starobný dôchodok, začnite sporiť čím skôr. Nestačí I. pilier (Sociálna poisťovňa), II. pilier (starobné dôchodkové sporenie). Ak vám nebude prispievať zamestnávateľ, tak nemyslite na III. pilier (doplnkové dôchodkové sporenie). Vyberte si však primeraný finančný produkt (napr. podielové fondy), ktoré vám pri dlhej dobe sporenia a primeranej výške investície prinesie benefit vo forme slušného starobného dôchodku.

A ak už máte jeden, dva alebo aj tri produkty so sporením na dôchodok, urobte si revíziu a pozrite sa podrobnejšie, či si sporíte vhodnou formou. Či nie je potrebné zmeniť typ fondu, či investičnú stratégiu alebo upraviť portfólio fondov. S dosiahnutím potrebných finančných prostriedkov na dôchodok vám môže pomôcť OK Finančný plán od Broker Consulting, a.s.

Ing. Róbert Vitkovský, produktový manažér